Les entreprises communiquent

|

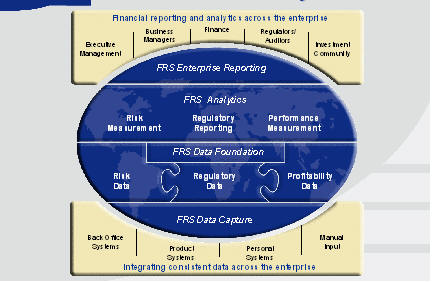

Les entreprises de la finance sont en train de perdre un peu de leur stature ‘institutionnelle’, et, stimulées par la dérégulation et la mondialisation, engagées dans une compétition de plus en plus acharnée, les exigences de leur ‘Enterprise Performance Management’ (EPM) (Gestion de la Performance d’Entreprise) sont aussi en train de changer. Aux critères d’évaluation caractéristiques d’industries qui font travailler les capitaux, viennent s’ajouter des critères le plus souvent associés à des organisations centrées sur la clientèle. Parmi ces critères, on trouvera la rentabilité – sous toutes ses facettes, ainsi que d’autres tels que le taux de renouvellement du personnel, la solvabilité ou l’investissement. En même temps, le rôle de l’EPM est en train de s’éloigner de sa tâche traditionnelle qui était la mesure historique de la performance par rapport aux objectifs stratégiques, dans le but d’évaluer des récompenses. Sa tâche essentielle est aujourd’hui d’identifier de nouveaux risques et perspectives, et de déterminer la stratégie et la tactique de l’entreprise financière. Dans le passé, les banques ont essayé de faire face à ce défi en combinant des solutions développées sur place avec des produits d’appoint achetés à des fournisseurs de reporting et de gestion du risque. Cette approche éclatée est de moins en moins pratique, au moment où les établissements financiers doivent répondre à plusieurs défis, et à de nouvelles exigences: Directive de Bâle II: Le Comité de Bâle pour la Supervision Bancaire (BCBS) est en train de développer un Accord révisé sur les fonds propres, (ou Bâle II). Les nouvelles règles ont pour but d’harmoniser pratiques internes et exigences de régulation, et pour la première fois, d’imposer des conditions précises sur la collecte et l’utilisation des masses de données sur la gestion et l’évaluation des risques d’une banque. Respect des Standards Internationaux de Comptabilité (IAS): dans l’Union Européenne, les Standards Internationaux de Reporting Financier (IFRS) seront d’application obligatoire pour toutes les entreprises cotées à la bourse à partir de 2005. Ceci représente un changement important pour la plupart des établissements financiers, et va poser un défi nouveau qui sera de gérer et réconcilier les normes IAS avec le reporting local GAAP. Demande croissante pour la cohérence des données: Les entreprises ont de plus en plus besoin d’avoir une source unique de données financières cohérentes, afin de fournir des informations pertinentes. Il est particulièrement difficile de construire une base de données solide couvrant plusieurs régions et types d’activités. Pour répondre à ces défis, les entreprises internationales se tournent de plus en plus vers des compagnies qui fournissent des solutions complètes, telles que FRS, pour adopter une suite d’applications de gestion de la performance d’entreprise (CPM: Corporate Performance Management). La CPM s’attaque à la nécessité impérative pour ces entreprises d’améliorer leurs résultats en optimisant le capital et le risque, tout en se conformant à la législation changeante, propre à chaque pays, et aux nouveaux standards de l’industrie. La solution proposée par FRS comprend des solutions sur la performance, le risque et la régulation, qui fonctionnent à partir d’une même base de données optimisée pour des organisations complexes, établies dans plusieurs pays. Au coeur de la solution de FRS nommée FinancialAnalytics se trouve Data Foundation, une base de données globale qui permet aux clients de se préparer à la mise en conformité avec l’Accord de Bâle II et les Standards Internationaux de Comptabilité. FinancialAnalytics comprend un niveau intégré d’Entreprise Reporting (reporting d’entreprise) pour les analyses et questions ponctuelles. FinancialAnalytics est fondé sur une architecture de type J2EE, n-tier, modulaire, ouverte et scalable, qui utilise les standards courants de l’industrie, et incorpore les outils ETL pour intégrer d’autres logiciels, des systèmes pré-existants et des standards technologiques tels que XML et XBRL.

Les avantages tangibles de cette approche sont les suivants:

FRS FinancialAnalytics: Delivering Regulatory and Financial Intelligence Worldwide

Ces défis poussent l’organisation toute entière à déterminer la valeur des informations créées, afin que ce processus puisse ajouter de la valeur à l’entreprise. Les organisations tournées vers l’avenir, qui se préparent à affronter ces défis, seront les mieux placées pour concentrer leurs efforts sur l’amélioration de leur processus de prise de décision et de leurs méthodes de contrôle interne, mais aussi pour devenir plus rentables tout en minimisant les surprises, en gérant efficacement leurs ressources, et en étant plus performantes de manière générale. Par: Emma Connolly, FRS Belgium emma.connolly@frsglobal.com |